Geçtiğimiz günlerde G-20 + AB’nin 2017 yılında görevlendirdiği OECD’nin hazırladığı , onun çatısı altında biraraya gelmiş olan 139 ülkenin 132’sinin imzaladığı, uluslararası şirketlerin -ayrıntılarına aşağıda değineceğimiz, gelirlerinin en az %15’i olarak hesaplanacak olan küresel asgari vergi anlaşmasının 2023’den itibaren geçerli olması planlanıyor. Uluslararası (ekonomik) arenada yepyeni bir kaliteyi, bir eşiği ifade eden böylesi bir insiyatifin nedenleri, neyi ifade ettiği, hangi gelişmelere işaret ettiği ülkemizde nedense -uzman çevreler de dahil- yeterince tartışılmadı, tartışılmıyor.

Ayrıntılarına girmeden önce konunun neden, daha doğrusu hangi zeminde oluştuğunu görmek, olguyu anlamak açısından önemli! Çünkü hiçbir şey gökten zembille inmiyor, yoktan varolmuyor..

Birinci olarak küresel vergi olgusunun küreselleşme şartlarında, „laisse fair“ci neoliberalizmin yarattığı sonuçlara karşı (doğal olarak, şartların zorlaması ile, spontane olarak) oluşan bir cevap olarak ortaya çıktığını tespit edelim. Bununla, ülkeler arasında, onları deyim yerinde ise „adeta birbirine düşüren“ anlamsız bir „en düşük vergilendirme“ rekabetine karşı, adil bir küreselleşme zemininde yeni bir multilateral ilişkiler kurulmasının ilk adımı atılıyor. Çünkü fair, ya da nispeten adil bir küreselleşme, ancak, yaratılan değerin adil vergilendirmesi ve paylaştırılması ile başlıyor. Böylesi bir adım, yani Küresel Asgari Vergi bir ilk, bu açıdan önemli ve tam da bu nedenle Küreselleşme döneminde yeni bir eşiği ifade ediyor. Şöyle ki;

Sorunu tarihsel olarak ele alacak olursak, bunun kökeninde özellikle II. Dünya savaşından sonra yoğunlaşarak gelişen ekonomik ilişkilerin yattığını görürüz. Batı’da özellikle 50li yılların 2. yarısından itibaren 60’lı yıllara uzanan göreceli ekonomik refah dönemi, sermaye birikiminin olağanüstü düzeylerde oluştuğu bir aralık olarak karakterize edilir. Bu ve peşi sıra gelen konjöktür dönemlerinde sermayenin birikim ya da değerlendirme koşullarında, uluslararası büyük sermayenin, transnasyonal şirketlerin „vergiden kaçırma“ yöntemleri, pratikleri ve olanaklarının oynadığı rol, günümüzde aşağıdaki tablonun da ortaya koyduğu gibi azımsanamayacak boyutlardadır.

Geçmişte uluslararası şirketlerin „vergiden kaçırma“ ya da „göreceli az vergi verme“ pratikleri ilk önceleri İsviçre gibi ülkelerde gerçekleşti. Tipik bir vergi kaçırma yöntemi olarak bugün bile hala başvurulan, bir ülkedeki ekonomik faaliyetleri sonucu çok kazanan bir şirketin, başka bir ülkedeki bir „kardeş“ şirketine herhangi bir (aslında olmayan) bir hizmet karşılığı ödeme yaparak kazancını suni olarak az göstermesi yolu ile vergi ödememesi, transfer ettiği kârlarına ise söz konusu ülkelerde oldukça az (ya da hiç) gelir vergisi ödemesi uygulamasıdır. Bu süreç bir yanı ile, 80’li yıllarda neoliberal ekonomi politikalar eşliğinde, 50li-60lı yıllardan gelen aşırı sermaye birikimi ile birlikte değerlendirme koşullarının göreceli tükenmesi, yani biriken sermayenin atıl kalması sonucunda bunların transfer edildiği „vergi cennetleri“nde ”park edilmesi”yle, kısmen sıfır vergi verildiği irili ufaklı ülkelerin oluşması ile sonuçlandı.

Diğer yanı ile, spekülasyona dayalı finansiyel faaliyetlerin maddi üretim ekonomisinin önüne geçmesi süreci, her iki alanın birbirinden kopması ile sonuçlandı. Totalde ortaya çıkan manzara, birbirleri ile, atıl kalan sermayeyi çekebilmek için, kısmen fair olmayan yöntemlerle, anlamsız ve biteviye rekabet eden ülkeler, böylelikle başta altyapı olmak üzere kamusal görevlerini yerine getirme konusunda gerekli finansman kaynaklarından giderek mahrum olan devletler, ülkeler oldu. Kendi varlık şartlarını tehlikeye atarcasına „yarışan“ ülkelerin rekabetinde tabii ki son gülen büyük küresel şirketlerdi.

- Piketty‘nin öğrencisi, Berkeley Üniversitesi profesörlerinden Gabriel Zucman‘ın oluşturduğu yukardaki tablo, vergi cennetlerinde tutulan meblağlar konusunda tahmini bir fikir veriyor. Ancak bu sayıların Tax Justice Network adlı kuruluşun düşüncesine göre oldukça düşük göründüğü, gerçek miktarların toplamında yaklaşık 32 000 milyar Dolar civarında olduğu tahmin ediliyor. Bu kuruluş, Zucman‘ın hesaplamalarının ilgili ülkelerin vergi dairelerinin değil, sadece IMF’nin sayılarına dayandığını ve bunların ayrıca „Shell Corporation“ denilen kuruluşlarda ve kimi vakıflarda „park edilen“ rakamları kapsamadığı konularında eleştiriyor.[1] Bu bağlamda, 2007 yılı rakamlarına göre Türkiye, Gayrisafi Yurtiçi Hasılası’nın yaklaşık %20’sini „vergi cennetleri“ne kaybetmiş. Bu ise yaklaşık %10 olan dünya ortalamasının iki katına denk geliyor.[2]

Özetle: 1980’de küresel anonim şirketlerin ödedikleri ortalama %45 gelir vergisi oranı, 2020 yılı itibarı ile %23’lere geriledi. Bununla devletlerin, kamunun geleceklerini garantileyen, örneğin altyapı yatırımları, bunların yenilenmesinin maddi temelleri giderek erozyona uğramış oldu. Küresel şirketlere düşük vergi vadeden ülkeler için de bunun sonuçları ağır oldu, çünkü düşük vergi ile yükselen özel ekonomik gücü „yoksullaşan devlet“ ikliminde sürekli tutmanın imkansızlığı giderek belirginleşmeye başladı. ABD’de bu çelişki, Corona krizi sonucu oluşan finansal açığın kapatılması sorunu nedeniyle daha da şiddetlendi: Ortaya konan New-Deal programı gereği trilyonluk yatırımların finansmanı, J. Biden‘ın Maliye Bakanı J. Yellen ile birlikte ele aldıkları, anonim şirketlerin Trump tarafından düşürülen vergisinin %21’den tekrar %28’e yükseltilmesi ile sağlanması planlanıyor. İşte tam da bu noktada ortaya çıkan „kazancın başka ülkelere kaydırılması ile vergi ödememe“ tehditine karşı yeni Küresel Asgari Vergi işlev kazanıyor. Bu işlev, aynı zamanda Trump‘ın korunmacı politikalarından aktif multilateral ilişkilere geçişe bir örnek, nispeten eşit şartlarda fair bir rekabetin ortak bir ekonomik bazını yaratmanın, böylelikle küresel sürecin daha adilce şekillendirilmesinin temel taşlarından biri oluyor.

Bir yerde, herhangi bir ülkede geçerli olabilen normal ve adil bir vergi düzenlemesinin (regülasyonun) uluslararası düzleme taşınmasından, düzensizliğe karşı küresel bir vergi uygulamasından başka birşey olmayan %15 Küresel Asgari Vergi düşüncesi, yukarıda tarif etmeye çalıştığımız işte bu zeminde ortaya çıktı. Bu düşüncenin dayandığı iki temel var:[3]

1- Vergi, yıllık en az 750 milyon Dolar cirosu olan küresel firmalar için geçerli.. Buna göre herhangi bir ülkede düşük vergi avantajını kullanan bir alman firması -mesela İrlanda’da %12,5 ile- aradaki %2,5’luk vergiyi de Almanya maliyesine ödemek zorunda. Bu uygulama ile ilgili ülke de -düşük de olsa- vergisini tahsil edebiliyor, sermayenin sadece vergi avantajları nedeni ile suni olarak sağa-sola kaymaları, transaksiyonları göreceli olarak kural altına alınmış, bu konuda ülkelerin anlamsız „öldürücü“ rekabetleri önlenmiş oluyor.

Planlanan küresel vergiye yaklaşık 7bin-8bin civarında küresel firmanın muhatap olacağı, bu sayının Almanya itibarı ile 827 küresel şirket olacağı tahmin ediliyor. Bununla Avrupa Birliği’nde ek vergi geliri yaklaşık yıllık 50 milyar € olarak hesaplanıyor. Yılda 800 milyar € toplayan Almanya’da bu miktar yaklaşık 1 milyar € olarak tahmin ediliyor. Toplanan aktüel vergi ile kıyasaladığında az gibi görünen, ama „hissedilebilir“ bir büyüklük..

2- Verginin ikinci ayağını büyük şirketlerin gelir vergilerinin dağıtımı oluşturuyor: Vergiler sadece ilgili şirketin merkezinin bulunduğu ülkeye değil, aynı zamanda cironun yapıldığı ülkenin de maliyesine ödenmesi. Mesela Siemens şirketinin merkezini -düşük vergiden dolayı- İrlanda’ya alması nedeniyle, ciro yaptığı Almanya’da kazancını vergilendirmiyor. Ya da Google, Apple, Amazon vs. yeni digital şirketler cirolarının önemli bölümünü yaptıkları, altyapısını kullandıkları ülkelerde, merkezleri orada olmadıkları için herhangi bir vergi vermiyorlar. Bu noktada oluşan küresel vergi adaletsizliğini önlemek için önerilen yöntem şu: İlgili firmanın geliri, yaptığı cironun %10’nundan fazlası olursa, bu „kazanç fazlalığı“nın %20-30 civarındaki vergisi, cironun yapıldığı ülkenin maliyesine aktarılıyor. Yani buradaki prensip, cironun yapıldığı ülkeye (şirketin merkezi nerede olursa olsun) kazancının belli bir bölümünün vergi olarak aktarılması..

Bu hali ile, %15 olarak yeterli mi, -anonim şirketlere uygulanan verginin İsviçre’de zaten %15, İrlanda’da ise %12,5 olması gerçeği temelinde- yeterli değil tabii ki. Google, Amazon vb. „digital“ şirketlerin buna ilişkin „fazla hamurdanmaması“ gerçeği de bunu gösteriyor. Bu noktada ABD Maliye Bakanı Janet Yellen‘in başlangıçta önerdiği %21’lik vergi, getirisi açısından daha gerçekçi duruyor. Bu noktada „Uluslararası Şirketlerin Vergilendirilmesi için Bağımsız Reform Komisyonu“ ICRICT’in önerisi ise %25! Buna göre; %15 oranında mesela AB’de yaratılacak olan vergi kaynağı yaklaşık 48 milyar €, Yellen‘in %21 oranındaki teklifinde 98 milyar € olurken, %25’lik vergide bu meblağ 165 milyar € olarak hesaplanıyor.[4] Görünüşe göre, 132 OECD ülkesini biraraya getirmek ancak böylesi bir uzlaşma ile mümkün oldu!

Bu noktada anlaşmanın eleştirilen diğer bir yanı da, vergilendirmeye dayanak yapılan ciro seviyelerinin oldukça yüksek tutulması. Ve de daha şimdiden İngiltere’nin bankalar ve hammadde tedarikçileri için kimi „istisnaları“ anlaşmada kabul ettirmesi. Bu ise haklı olarak, anlaşmanın orasından-burasından kolayca delinebileceği konusunda kuşkulara neden oluyor. Bu nedenle AB ülkelerinde olduğu gibi vergi-maliye daireleri arasında bir „Country-by-Country-Reporting“ şeklinde bir kontak-işbirliği yapılanmasının zorunluluğu dile getiriliyor.

Bu bağlamda AB üyesi 4 ülkenin, Estland, İrlanda, Kıbrıs ve Macaristan’ın anlaşmaya katılma konusunda ayak diretmesi, harmonize bir vergi politikası uygulamasında frenleyici rol oynuyor. Konu, AB anlaşmasındaki „kararların oybirliği ile alınması“ yerine „nitelikli çoğunlukla“ alınma konusunu tekrar tartışmaya açılmasına neden oluyor.

Sonuç olarak yeni vergi uygulaması, bir yerde küresel büyük sermayenin bu konuda ülkeleri birbirlerine karşı kullanmasının sona ermesinin, ülke bütçelerinin bu yolla bir nebze rahatlamasının, vergi yükümlülüğünün sadece küresel olmayan şirketler ve çalışan kesim tarafından taşınmamasının; toplamında ise, ülkelerarası ilişkilerde yeni bir aşamanın, küreselleşen dünyaya uygun (adil) bir düzenlemenin, gereksiz bir haksız rekabetin önlenmesinin başlangıcını ifade ediyor. Bu konuda öneriler aslında yeni değil, ama pandemi ile de sorunların ağırlaşması ile birlikte, önceleri uygulamaya militanca çıkan ABD ve İngiltere’nin insiyatif almaları ile de tekrar gündem oldu. Gelişmiş olan ülkelerden çıkan bu reaksiyon, aslında tek tek ülkelerde olan (ulusal) vergi düzenlemelerinin bir şekilde küresel düzleme taşınmasından başka birşey değil! Bu hali ile vergi regülasyonu, ek kaynak yarattığı için Gelişmekte olan Ülkelerin de lehine, kapitalizmin eşitsiz gelişmesini aşındıran nitelikte.

Ek olarak; bu vesile ile, her yerde, her fırsatta (özellikle seçimlerde) tutucu ekonomi politikaların savunucularının dile getirdikleri „vergi (artırımı) gelişen konjöktüre yapılan bir sabotajdır“ şeklindeki tespitten yola çıkarak „vergi indirimleri ile konjöktürü canlandırma“ politikasına, pratikte de yüzlerce örnekle çürütülmüş neoliberal dogmaya da değinelim:

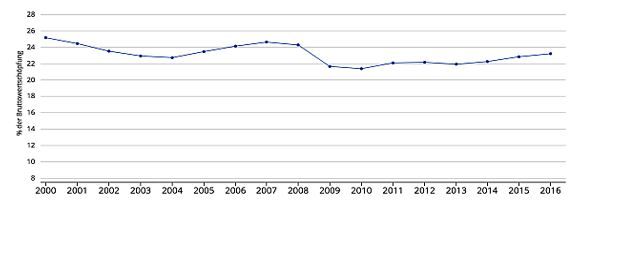

Almanya ve Avusturya’dan iki ekonomistin konuya ilişkin olarak toplam 42 araştırmayı, amprik analizlerin değerlendirilmelerinden çıkardıkları sonuç, vergilerin düşürülmesinin ekonomik büyüme açısından herhangi bir -sözünü etmeye değer- bir etkisinin olmadığı şeklinde.[5] Aşağıdaki tablo, Avrupa Birliği’nde 2000’li yılların başından itibaren yapılan yatırım trendlerini, milenyum başlangıcından itibaren dünyanın hemen heryerinde olduğu gibi Avrupa’da da var olan masif girişimci vergilerinin düşürülmesi ve ücretlerin baskılanması koşullarının -iddia edildiği gibi- otomatikman artan yatırımlar anlamına gelmediğini, tam tersine bu noktadaki stagnasyonu gösteriyor.[6]

Aynı mantık, ücretlerin yükselmesinin konjöktürel gelişmeyi zehirlediği düşüncesinde de ortaya çıkıyor. Oysa belli bir ekonomik denge içindeki bir canlı bir ücret dinamiği, hangi sektörde olursa olsun, girişimcileri üretim şartlarını, üretkenliklerini yeniden düzenleme (modernleştirme), rasyonelleşme, yenilenme yolu ile ücret ya da vergiler + beklenilen enflasyon oranı ile birlikte artan maliyetleri mas etmeleri konusunda teşvik edici olup, totalde genel toplumsal üretkenliğin gelişmesinin, nitelikli ekonomik büyümenin motoru olma özelliğine sahiptir.

[1] The-Price-of-Offshore-Revisited-notes-2014.pdf (taxjustice.net)

[2] Who Owns the Wealth in Tax Havens? – IMF F&D

[3] Prof. Dr. R. Hickel: Epochenwechsel zur weltweit fairen Unternehmensbesteuerung (Arbeitsgruppe Alternative Wirtschaftpolitik) (alternative-wirtschaftspolitik.de)

[4] Jayati Ghosh, The G7’s tax reform could entrench global inequality: The G7’s tax reform could entrench global inequality — ICRICT

[5] Do corporate tax cuts boost economic growth? – Macroeconomic Policy Institute (IMK) in the Hans Boeckler Foundation

[6] Kaynak: Eurostat, European-Economy-DigitalPublication-2018_de.pdf (destatis.de)